IVA alle Canarie, qui non la paghi

In questo video articolo ti spiegherò com’è possibile risparmiare il 22% d’IVA alle Canarie sui prezzi di acquisto di qualsiasi bene o servizio.

Vuoi capire di cosa sto parlando? È presto detto.

In questi giorni ho ricevuto uno dei tanti ordini che faccio da Amazon con Amazon Prime.

Esatto! Amazon spedisce anche alle Canarie ovviamente.

Pensi di trasferirti a Gran Canaria? Potrai continuare tranquillamente a ricevere i prodotti che comprerai. Dovrai però decidere dove sarà meglio vivere. Scoprilo nel report gratuito che trovi di seguito.

#—5—#

Online c’è un pò di confusione anche su questo tema visto che c’è chi dice che alle Canarie non puoi comprare niente in internet… Non c’è nulla di più falso: puoi ordinare e risparmiare anche sull’Iva, e questo video ne è la dimostrazione.

Ovviamente ci vuole un pò di più perché siamo su un’isola, infatti il pacchetto impiega circa una settimana ad arrivare, ma niente di esagerato, soprattutto se pensiamo al risparmio che si può avere.

Infatti è valsa la pena aspettare qualche giorno in più perché abbiamo pagato praticamente il 22% in meno di quello che avrei potuto pagare se fosse stato consegnato in qualsiasi altra parte, visto che l’Iva alle Canarie non c’è.

Perché succede tutto questo? Tranquillo, adesso ti spiego il perché e ti dico anche come questo può avvantaggiarti moltissimo sul risparmio se pensi di creare un’attività alle Canarie.

Pensi di venire a fare impresa alle Canarie?

Pensi di venire ad aprire una partita IVA alle Canarie? (autonomo).

Vorresti creare una società che fornisce servizi?

Allora tutto questo ti avvantaggerà tantissimo.

#—1—#

Ci sono molti info marketers che vivono qui alle Canarie e loro stanno già approfittando di questo vantaggio.

La dimostrazione è questa: molte persone quando comprano all’estero o vendono anche prodotti digitali pensano che il cliente debba pagare l’Iva del paese in cui sta comprando.

In realtà non è così, perché alle Canarie non esiste la legge sull’Iva, qui siamo soggetti a Igic, quindi noi non dovremmo pagare l’Iva del paese da dove abbiamo comprato il prodotto. (E tanto meno l’Iva alle Canarie, visto che qui non c’è).

Di conseguenza qualsiasi modifica sulla legge Iva non viene applicata, perciò se tu compri all’estero per l’articolo 6.1.B della direttiva 111 del 28 novembre del 2006, in base al quale è stato spedito il pacchetto, tu pagherai il 22% in meno.

Come puoi vedere nel video il prodotto che mi è arrivato costa 75€, ma alla chiusura del carrello ho pagato solo 59€, è stato spedito direttamente alle Canarie a casa mia e ho risparmiato la bellezza di 16 euro.

Capito quanti soldi si risparmiano comprando su Amazon? Inoltre pensa che se tu crei un’azienda o un’impresa alle Canarie, puoi risparmiare il 22% d’Iva ogni volta.

Pensa solo questo, se fatturi senza Iva ai tuoi clienti italiani, immagina quanto puoi essere avvantaggiato rispetto ai tuoi concorrenti.

Quindi questo è un vantaggio globale per tutti, per chi fa impresa alle Canarie e anche per i privati che vogliono comprare qualcosa su Amazon o su internet e possono riceverlo con il 22% di sconto.

Aggiungi anche che se sei un imprenditore o pensi di avviare un tuo business alle Canarie, ci sono tanti vantaggi fiscali interessantissimi che potrebbero farti decidere proprio di cambiare e migliorare il tuo lavoro. Per questo ho deciso di offrire un servizio di consulenza personalizzata. Parleremo di creazione impresa, investimenti, benefici fiscali e di molto altro. Scoprirai la testimonianza di un imprenditore che grazie alla consulenza ha risparmiato circa 54.000 euro. Di seguito trovi tutti i dettagli.

#—103—#

Pensi che possa essere la scelta giusta per te? Avrò allora il piacere di aiutarti a costruire un nuovo futuro. Contattaci!

Marco Misto

Portare soldi alle Canarie: Antiriciclaggio

Spesso ci chiedono come portare soldi alle Canarie.

Per spostare i soldi in maniera legale, dobbiamo evitare di infrangere la legge di riferimento sul “Blanqueo de capital” legge 10/2010 sull’antiriciclaggio.

Se anche tu hai dei soldi in Italia e vuoi spostarli regolarmente, in contanti e se soprattutto vuoi evitare che ti blocchino a posteriori il conto corrente alle Canarie, ecco come puoi fare.

Leggi bene fino in fondo perché in una prima parte aiuteo quelli che hanno già aperto un conto corrente che potrebbero vederselo bloccato, mentre nella seconda parte parliamo in genere di come portare soldi alle Canarie.

Dal 30 settembre 2017 in ottemperanza alla legge 10/2010, le entità finanziarie sono obbligate ad avere una copia digitalizzata di alcuni documenti dei correntisti per poter verificare l’identità, l’attività economica o professionale o l’origine del denaro, questo per evitare fenomeni di riciclaggio di fondi provenienti da attività illecite.

Come al solito se sei una persona onesta non hai niente di cui preoccuparti, certo è che devi comunque fornire dei documenti altrimenti potresti vedere il tuo conto bloccato in attesa di apportazione della documentazione mancante.

Non fraintendere: non è un controllo fiscale, è semplicemente capire da dove arrivano i soldi, ovvero sei un pensionato? Anche se tu dovessi avere dei soldi “in contanti” o dei risparmi sotto il cuscino è giustificabile per loro, perché è plausibile che provengano da una vita di sacrifici.

Sei un lavoratore? È ragionevole pensare che porti anche dei soldi in contanti perché si tratta di risparmi generati con la tua busta paga.

Sei un imprenditore e hai un reddito? Anche qui lo spostamento di contanti è giustificato.

Hai già aperto un conto corrente e ancora non hai apportato documentazione attestante la provenienza dei tuoi fondi ? Non preoccuparti potrai fornirli al tuo istituto bancario via mail oppure quando tornerai alle Canarie per la tua prossima vacanza.

Attenzione, se hai in ballo l’acquisto di un immobile oppure se già stai aprendo un’attività alle Canarie allora ti conviene avere il conto corrente operativo e funzionante onde evitare disguidi e danni economici derivati dall’impossibilità di operare correttamente.

Inoltre ai fini dell’investimento ti potrà tornare utile essere ben informato su come funziona qui. Per questo ti invito a scaricare la mini guida gratuita che trovi qui:

#—0—#

Attenzione! In ottemperanza ai suddetti requisiti di legge, le entità bancarie saranno costrette a bloccare i conti correnti dei clienti che non forniscono la documentazione richiesta.

Per i nostri clienti che hanno già aperto il conto corrente ecco cosa serve aggiungere scannerizzando i documenti uno alla volta (entrambe le facce a colori e salvati in PDF) e inviandoli a documentacionrba.es@bbva.com.

- A- Documento identificativo (Carta identità, NIE, passaporto se lo hai) inviare per mail.

- B- Dichiarazione dell’attività economica (DAE). Questo documento deve essere compilato e firmato dal cliente, contiene dati relativi alla tua attività economica (in sostanza di cosa ti occupi) si può consegnare in filiale oppure compilarlo on line all’indirizzo: https://www.bbva.es/BBVANet/particulares#areapersonal/menu/perfil. (Prima fai l’accesso al tuo home banking), oppure puoi sempre inviarla per mail all’indirizzo di cui sopra

- C- Documento accreditativo di attività economica. A seconda del tipo di cliente dovrai mandare uno o l’altro tipo di documento riportato qui sotto:

- C1. Busta paga (recente di almeno 3 mesi nel caso tu sia un lavoratore in Spagna oppure in Italia).

- C2. Certificato di antichità lavorativa emesso dal datore (da quanto tempo lavori?).

- C3. Certificato di pensione.

- C4. Ultima dichiarazione IRPEF.

- C5. Contratto di lavoro in corso.

- C6. Declaraciòn del Censo de Obligados Tributarios (modello 036 solo se sei un’impresa o modello 037 se sei autònomo).

- C7. Alta de actividad en Hacienda (Licencia Fiscal se hai un’attività economica qui in canaria).

- C8. Ultima dichiarazione trimestrale IGIC (modello 420) o annuale o di ritenuta IRPEF (se sei un’azienda che ritieni IRPEF dei lavoratori)

- C9. Ultima ricevuta del colegio professionale

- C10. Ultima ricevuta della seguridad social (recente di almeno 3 mesi).

A titolo di esempio:

Sei un pensionato che vive ancora in Italia? Manda i documenti di cui al blocco A, al blocco B, e C3 e C4.

Sei un lavoratore in Italia e hai un conto corrente qui alle Canarie ? Manda i documenti di cui al blocca A , al blocco B, e C1, C2, C4, C5.

Sei un autonomo indipendente alle Canarie o vivi in Italia ma hai aperto un conto corrente alle Canarie? Manda i documenti di cui al blocco A, al blocco B, e C4,C6,C10

Ricordo che i documenti bisogna scannerizzarli a colori entrambi i lati e mandarli per file separati possibilmente PDF (esempio un pdf di entrambe i lati della carta identità, un altro pdf di entrambi i lati del certificato pensione etc…ovviamente se i certificati hanno una sola faccia non serve scannerizzare il retro bianco.

Per avere supporto in questa operazione e per chiedere quali documenti eventualmente mancassero al tuo conto esistono questi numeri: BBVA 900 81 69 58 oppure se chiami da fuori Spagna: +34 91 374 73 68 chiedi di un operatore che parli italiano (tasto numero 5 del risponditore automatico). La mail di riferimento è documentacionrba.es@bbva.com.

Sei agli inizi e non è molto tempo che ti stai informando sulle Canarie? Vuoi sapere non solo come portare qui i tuoi soldi, ma molto di più? Approfitta e scarica il report gratuito che trovi di seguito. Scoprirai tutto quello che nessuno ti dice.

#—4—#

Vediamo ora come portare soldi alle Canarie dall’Italia.

Per portare soldi qui e hai della liquidità, potrai farlo a patto che ogni persona maggiorenne non ecceda i 10.000 euro in contanti. Questo importo si può ripetere ogni volta che entri in Spagna.

Altra possibilità è fare un bonifico zona Sepa. Ricordo che per evitare di pagare inutili commissioni Sepa, è bene mantenere l’importo dei bonifici inferiore ai 50.000 euro per ogni bonifico, queste e altre strategie per risparmiare un considerevole importo in ogni operazione che fai alle Canarie, le puoi trovare nel nostro Video Corso Generale Canarie.

Rimangono sempre valide le opzioni Western Union e vari servizi di Money Transfert, che però hanno costi abbastanza elevati.

In alcune situazioni potrebbe succedere che ti servono dei soldi in contanti per comperare una casa (esempio dai 10.000 euro come acconto e poi perfezioni l’acquisto della casa con un mutuo e altra parte di soldi che hai sul tuo conto corrente).

Sappi che è possibile comperare una parte di casa con soldi in contanti (previa compilazione del formulario di dichiarazione d’investimento modello D-1A che compilerai dal notaio sempre che l’importo investito non sia superiore a 3.005.060,52 euro).

Importante ricorda che in Italia, l’articolo 2 della legge 186/2014, entrata in vigore il primo gennaio 2015, ha alzato il tetto della soglia per dichiarare nel quadro RW della tua dichiarazione dei redditi, i conti correnti detenuti all’estero ai fini del monitoraggio fiscale.

“Gli obblighi d’indicazione nella dichiarazione dei redditi previsti nel comma 1 non sussistono altresì per i depositi e conti correnti bancari costituiti all’estero il cui valore massimo complessivo raggiunto nel corso del periodo d’imposta non sia superiore a 15.000 euro”.

Ricordo anche che se hai attività finanziarie o rendite da tali attività esempio azioni, obbligazioni, fondi, polizze, derivati etc. , tali benefici (se ve ne fossero a fine anno) vanno dichiarati nella tua dichiarazione dei redditi italiana, e per effettuare qualsiasi operazione fiscale alle Canarie è necessario un documento chiamato NIE. Di seguito trovi maggiori dettagli.

#—105—#

Spero di averti dato informazioni utili sull’argomento.

Contattaci per saperne di più.

Marco Misto

Apertura esercizi commerciali e locali alle Canarie

Riguardo alla apertura dei locali alle Canarie ed esercizi commerciali vediamo le disposizioni dettate dal ministero della salute.

#—cv—#

CAPITOLO I: Condizioni per l’apertura di esercizi commerciali e locali commerciali e servizi assimilati al pubblico.

Art. 1. Riapertura di esercizi commerciali e locali commerciali e di servizi simili.

-Qualsiasi stabilimento, attività di vendita al dettaglio e attività di servizi professionali la cui attività è stata sospesa dopo la dichiarazione dello stato di allarme può essere riaperta. escluso:

– Quelli con superfici superiori a 400 metri;

– Quelli che hanno il carattere di un centro commerciale o di un parco commerciale;

– Coloro che si trovano all’interno di quanto sopra e NON hanno accesso diretto e indipendente dall’estero.

requisiti:

- Precedente appuntamento che garantisce la permanenza nella costituzione di 1 cliente unico per ciascun lavoratore, senza che vi siano aree di attesa al suo interno.

- Garantire un servizio clienti personalizzato con una separazione adeguata o installando contatori / partizioni.

- Stabilire orari di servizio preferenziali per le persone con più di 65 anni, che devono coincidere con le fasce orarie per le corse di gruppo.

- Gli stabilimenti possono istituire sistemi di raccolta presso i locali dei prodotti, a condizione che garantiscano una raccolta scaglionata per evitare la folla.

- Il viaggio verso i locali può essere effettuato solo all’interno del comune di residenza, a meno che il servizio non sia disponibile lì.

Art 2. Misure di igiene da applicare in stabilimenti e locali aperti al pubblico.

- Obbligo di pulire e disinfettare le strutture almeno due volte al giorno con particolare attenzione alle superfici di contatto (pomoli delle porte, contatori, mobili, corrimano, distributori automatici, pavimenti, telefoni, appendini, automobili, cestini, rubinetti, ecc.);

- Una delle pulizie dovrebbe essere alla fine della giornata;

- I disinfettanti verranno utilizzati come diluizioni di candeggina;

- Dopo ogni pulizia, i materiali e i DPI verranno eliminati in modo sicuro e le mani verranno lavate;

- L’apertura può essere messa in pausa, preferibilmente a mezzogiorno, per le attività di manutenzione, pulizia e sostituzione;

- La pulizia e la disinfezione dei lavori verranno eseguite ad ogni cambio di turno, con particolare attenzione ai contatori, alle partizioni, alle tastiere, ai terminali di pagamento, ai touch screen, agli strumenti di lavoro e con particolare attenzione a quelli utilizzati da più di 1 lavoratore;

- Quando vi è più di 1 lavoratore al servizio del pubblico, le misure di pulizia saranno estese anche ad aree private come armadietti, spogliatoi, servizi igienici, cucine e aree di sosta;

- Uniformi, abiti da lavoro e indumenti usati dai lavoratori a contatto con i clienti, devono essere lavati quotidianamente in cicli di lavaggio tra i 60-90 gradi Celsius;

- Sarà garantita un’adeguata ventilazione di tutti gli stabilimenti e locali commerciali;

- I servizi igienici non saranno utilizzati dai clienti se non quando strettamente necessario;

- Tutti gli stabilimenti dovrebbero avere contenitori, se possibile con coperchio e carta, in cui depositare materiale monouso;

Art. 3. Misure di prevenzione dei rischi per il personale che fornisce servizi in stabilimenti e locali aperti al pubblico.

- I lavoratori isolati da COVID-19 o le persone in quarantena domestica non possono essere incorporati dal contatto con una persona con sintomi o diagnosticati con COVID-19;

- Il proprietario dell’attività deve rispettare gli obblighi di prevenzione dei rischi stabiliti dalla normativa vigente, oltre a quelli specifici di COVID-19.

* Sarà garantito che tutti i lavoratori abbiano a disposizione DPI, gel idroalcolico o in mancanza, acqua e sapone.

* L’uso di maschere è OBBLIGATORIO quando la distanza interpersonale di 2 metri tra lavoratore e cliente o lavoratore e lavoratore non può essere garantita.

* Tutto ciò vale anche per i lavoratori di società terze che forniscono servizi in loco o stabilimento.

- Il rilevamento delle impronte digitali deve essere sostituito da un altro sistema di controllo del tempo che garantisca misure igieniche o disinfetti il dispositivo prima e dopo ogni utilizzo, avvisando i lavoratori di questa misura;

- La disposizione delle postazioni di lavoro, l’organizzazione dei turni e altre condizioni di lavoro saranno modificate per garantire la possibilità di mantenere una distanza di sicurezza interpersonale di 2 metri tra i lavoratori;

- La distanza tra venditore e cliente sarà di almeno 1 metro in presenza di elementi di protezione o barriere o di 2 metri senza questi elementi.

* I servizi che NON consentono la distanza di sicurezza (parrucchieri, fisioterapisti, centri estetici) devono utilizzare dispositivi di protezione individuale che garantiscano la protezione del lavoratore e del cliente e devono garantire 2 metri tra un cliente e l’altro.

Art. 4. Misure di protezione e igiene applicabili ai clienti, all’interno di stabilimenti e locali.

- Il tempo di permanenza dei clienti sarà strettamente necessario;

- Se è possibile servire più di 1 cliente contemporaneamente, deve essere segnalata la distanza di sicurezza di 2 metri tra i clienti con segni sul terreno, l’uso di fari, segnali, ecc. Il servizio clienti non può essere svolto contemporaneamente dallo stesso lavoratore;

- All’ingresso dei locali devono essere disponibili distributori di gel idro alcolico per i clienti;

- In locali con un’area self-service, il lavoratore deve fornire il servizio per evitare manipolazioni dirette da parte dei clienti dei prodotti;

- È vietato i test dei prodotti;

- Nei negozi di tessuti, nelle disposizioni per l’abbigliamento e simili, i tester devono essere utilizzati da una sola persona e dopo l’uso saranno puliti e disinfettati;

CAPITOLO II: Condizioni in cui devono essere svolte le attività alberghiere e di ristorazione.

Art 5. Attività alberghiere e di ristorazione.

- Consegna a domicilio o prelievo locale. Consumo vietato all’interno dello stabilimento;

- Consegna a domicilio preferita a persone di età superiore ai 65 anni;

- Servizi di raccolta locale l’ordine viene effettuato telefonicamente o online e la struttura fissa i tempi di raccolta, evitando la folla;

- Stabilimenti con punti di richiesta e raccolta di ordini per veicoli, il cliente può effettuare l’ordine dalla propria auto nello stabilimento stesso e procedere alla successiva raccolta;

- Lo stabilimento può essere aperto al pubblico solo durante l’orario di ritiro dell’ordine.

Art 6. Misure di prevenzione dei rischi per il personale che fornisce servizi negli esercizi alberghieri e di ristorazione.

- Le persone che sono isolate da COVID-19 o che presentano sintomi compatibili non possono aderire al lavoro;

- Eventuali asintomatici sono messi in quarantena per aver avuto contatti con qualcuno con sintomi o diagnosticato COVID-19.

Art 7. Misure di igiene per i clienti e accessi degli esercizi alberghieri e di ristorazione.

- All’ingresso gel idro alcolico;

- All’uscita, pattumiere con coperchio non azionato manualmente, con sacco della spazzatura;

- Tempo di permanenza nello stabilimento per la raccolta degli ordini strettamente necessari;

- Se è possibile servire più di 1 cliente contemporaneamente, la distanza di sicurezza deve essere contrassegnata, con segni sul terreno, segnali luminosi e segnaletica;

- Se non è possibile frequentarne più di 1 contemporaneamente, l’accesso avverrà su base individuale, a meno che non sia un adulto accompagnato da una persona con disabilità, minorenne o anziana.

#—114—#

In questa fase, questo è quello che dovremo fare per uscire una volta per tutte da questa situazione.

Abbiamo trattato le fasi di questa transizione per uscire dalla pandemia in una news che puoi leggere qui.

Marco Misto

Tasse e IVA alle Canarie. IMU RIC

Tasse e IVA alle Canarie

Benvenuto alla rubrica Marco risponde. Oggi ci troviamo qua con Frederick.

Frederick mi fa delle domande specifiche sulla tassazione, mi chiede quindi sulle tasse alle Canarie e ci pone 5 quesiti.

La prima domanda è: dal primo gennaio 2015 l’unione europea ha deciso che l’IVA per la vendita di prodotti digitali scaricabile online non si paga più nel paese dove si risiede e dove risiede il venditore, ma dove risiede l’acquirente; tu e il tuo commercialista eravate a conoscenza di questa legge?

R: allora si, la conosciamo l’abbiamo valutata perché devi sapere che qua alle Canarie si sono trasferiti molti imprenditori che operano nel digitale, molti network marketer e info marketer, gente che lavora online con il computer, perché questa è una categoria di persone che può spostarsi tranquillamente con il lavoro e quindi decidere di trasferirsi. L’abbiamo sottoposta ad un esperto e ci ha confermato che non è applicabile in territorio canario in quanto il regime IVA qui alle Canarie non esiste.

Come sai qui per le aziende non solo non c’è IVA, ma non esiste neanche la partita IVA. Quindi quando fatturerai con la tua nuova azienda qui, lo farai ad altre aziende a livello europeo e non si farà Intrastat, semplicemente fatturerai senza IVA secondo l’articolo di legge previsto; tra l’altro, come ti dicevo l’IVA alle Canarie non esiste. Molti erroneamente mi dicono, ma è vero che l’IVA lì è al 7%? Non è IVA, è semplicemente un’imposta generale indiretta che prima era al 5%, poi salita al 7%, quindi la risposta è che alle Canarie secondo la fiscalista, non può essere applicato questo tipo di legge. Spero che ti sia stata utile come risposta soprattutto che sia stata data nella direzione in cui speravi. Comunque rimanendo nell’argomento tasse, clicca qui e troverai maggiori dettagli.

Nella seconda domanda Frederick chiede: Marco in un articolo nel blog dici che se si fa trading con una società aperta alle Canarie, è molto più conveniente, ma in che modo? Ti riferisci alla RIC?

R: ok, no non mi riferisco solo alla RIC, che comunque è una forma di vantaggio fiscale che tu puoi sfruttare indipendentemente dalla provenienza del tuo beneficio, dell’utile.

P

Profitto per segnalare che è un tipo di beneficio che permette di fare investimenti qui alle Canarie e praticamente non pagare le tasse su quell’utile che si è investito. È come una sorta di accantonamento, praticamente dell’80% del beneficio che ottengo, posso reinvestirlo e quindi non pagarci le tasse; è veramente un vantaggio notevole, perché in caso di utile, è sufficiente reinvestirlo entro 5 anni e su tutto quell’utile veramente non si pagano tasse. Ecco perché poi alla fine la pressione fiscale qui alle Canarie non è vero che è al 25% o al 15% (a seconda della società che andrai ad aprire), ma addirittura ci sono stati casi d’imprenditori che l’hanno abbassata persino al 2% ¡ sfruttando varie agevolazioni (ma di questo ne parliamo poi in un secondo momento) quindi non si riferisce solo alla RIC. Devi però capire bene il tipo di attività che vuoi avviare. Trovi maggiori informazioni nella guida gratuita qui di seguito:

#—1—#

Per tornare a bomba alla tua domanda, mi chiedi: in che modo è più conveniente fare trading con una società? È più conveniente perché il tuo utile rientra a bilancio societario e quindi avrai appunto la possibilità poi di farci su RIC, di bilanciare i costi e i ricavi e per cui vai ad abbassare l’imponibile su cui puoi pagare le tasse.

Nella terza domanda Frederick ci chiede: ipotizzando che io abbia formato una SL e usando il RIC sia riuscito a mettere da parte una somma tale che mi consenta di acquistare un immobile da affittare, generando una rendita, come vengono tassate le rendite da immobili? (generate in Gran Canaria) Come vengono tassate altre rendite generate dall’estero se la RIC non viene usata per investimenti alle Canarie? Cosa succede?

R: mi pare di capire che questa è una domanda che racchiude diversi quesiti; allora per quanto riguarda la rendita d’immobili che tu generi alle Canarie con la tua società aperta a tale scopo, rientra nel bilancio societario. Quindi ancora una volta, secondo la tua società, se sei al 25% o al 15% di tassazione, a seconda di quello che hai stipulato, pagherai l’equivalente. Devi sempre tener conto che entrando in bilancio societario, puoi abbassare quello che è imponibile perché tutti i costi concorrono appunto a ridurre il tuo beneficio, ma poi, soprattutto, puoi applicarci la RIC e quindi non pagarci le tasse legalmente sull’ 80% del beneficio ottenuto. Per cui ricorda che la RIC la puoi associare ad altri benefici e concorre ad abbassare le tasse che pagherai.

Poi mi chiedi: ma se vengo e faccio degli investimenti che non sono alle Canarie che cosa succede? La RIC non prevede che tu possa fare investimenti fuori dalle Canarie, quindi dovrai investire assolutamente qui nell’arcipelago o per lo meno mettere in explotación l’investimento, cioè sfruttarlo, metterlo a rendita. Questo perché investire alle Canarie è un modo per far girare quest’economia. Di conseguenza il vantaggio viene applicato solo nel caso in cui ti impegni a farla girare nel territorio canario. Quindi la risposta è non puoi investire fuori dalle Canarie se vuoi utilizzare la RIC.

Poi l’altro quesito è: come vengono tassate le rendite generate all’estero?Allora per le rendite generate all’estero se la tua società è canaria pagherà le tasse alle Canarie, (potrebbe esserci un concetto di territorialità in alcuni casi specifici) secondo il tuo regime di tassazione perché la società è una figura giuridica e ha la residenza appunto qui nel territorio canario.

Passiamo alla quarta domanda: il RIC è stato concepito per accantonare liquidità per investire alle Canarie, che cosa viene considerato investimento? Mettere i soldi in un conto deposito spagnolo è considerato investimento o solo investimenti immobiliari e/o simili?

R: Dunque è considerato investimento nella RIC tutto quello che ti possa essere utile per lo svolgimento della tua attività, quindi per esempio se la tua società si dedica all’immobiliare, sarà tutto ciò che ti serva per comprare degli immobili, per esempio per imbiancare la casa, dei tavoli, dei mobili per arredare le tue case, le spese relative ai progetti, agli architetti che ti restaurano queste case, ma anche di più. Dato che la tua è una società che lavora, avrà bisogno di una scrivania per lavorare, di un computer, di un cellulare, di un’auto, quindi tutti questi beni sono direttamente legati con la tua produttività, sono scalabili con la RIC. Mi sembra di capire che il settore immobiliare sia di tuo interesse. Nel report gratuito che trovi qui troverai informazioni in dettaglio sull’argomento.

#—0—#

Poi mi chiedi: mettere i soldi in un conto corrente spagnolo è considerato investimento ai fini RIC? No questo non è un investimento ai fini RIC, invece sono considerati investimenti i titoli di stato e i buoni del tesoro.

Poi nella quinta domanda mi chiedi: si paga l’IMU? Ci sono imposte sul patrimonio?

R: per quanto riguarda il tuo patrimonio immobiliare c’è una tassa simile all’IMU, qui si chiama IBI (Impuestos sobre los Bienes Inmuebles) ed è praticamente equivalente al nostro IMU. È più economica rispetto all’IMU anche perché le rendite catastali alle Canarie sono inferiori e io ti posso dire per esempio che casa mia si trova in una zona turistica abbastanza spinta, per cui veniamo un pochino più penalizzati da questa tassa, io pago 423 euro all’anno, però ti dico ci sono altre soluzioni, sempre la zona sud di Gran Canaria, parlo di Playa del Ingles, con dei bilocali anche vicinissimi al mare che pagano 60 euro a semestre, quindi 120 euro all’anno di IMU. Questo lo abbiamo appena visto perché è stata fatta una vendita proprio di questa casa a Playa del Ingles e sono stati apportati i pagamenti dell’IBI.

Quindi queste sono le cifre più o meno che si aggirano per quanto riguarda il pagamento di questa tassa. Per cui la risposta alla tua domanda numero 5, se c’è l’IMU è si, c’è, e si chiama in maniera diversa: IBI. Nell’articolo che trovi qui potrai approfondire le informazioni relative a tasse e spese per acquisti o vendite d’immobili alle Canarie.

Nel caso invece vorrai approfondire, se intendi creare un’impresa alle Canarie, spero di farti cosa gradita dicendoti che tra i nostri servizi abbiamo messo a punto una consulenza personalizzata con la quale avrai strumenti, strategie e soluzioni per il tuo nuovo progetto. Di seguito trovi i dettagli.

#—103—#

Spero di aver risposto a tutte le tue domande, ci vediamo poi sul blog e mi raccomando continua a seguirci, ti arriveranno altre email con altre informazioni.

Marco Misto

Pensione lorda alle Canarie: è più alta rispetto all’Italia?

Perché molti pensionati italiani decidono di trasferirsi alle Canarie ?

Spesso parlando con amici o conoscenti sicuramente abbiamo sentito parlare del fatto che molti pensionati italiani vanno a vivere all’estero, spostando la loro pensione percependo un importo più alto rispetto a quello che si riceve in Italia.

Questo è vero? La risposta è si, ma non tutte le categorie di pensionati possono percepire la pensione al lordo, dipende appunto dalla categoria, o meglio se si percepisce una pensione Inps, ex Inpdap (ex dipendente statale) oppure una pensione d’invalidità non contributiva.

Vediamo insieme nello specifico le seguenti tre categorie di pensionati alle Canarie:

Pensionati Inps

Il pensionato sotto la categoria Inps potrà richiedere la defiscalizzazione della pensione, e quindi percepirla al lordo; questo significa che smetterà di pagare le tasse sulla pensione in Italia (al netto di addizionali regionali e comunali).

Questo è sicuramente un vantaggio, perché per effetto delle differenze tra tasse canarie e tasse italiane, il pensionato Inps si vede in proporzione, aumentare la sua pensione quando la riceve nel suo conto corrente spagnolo. La domanda però è: quando?

Ci sono dei tempi tecnici per ricevere la pensione alle Canarie e sono dettati dall’Inps: non tutto avviene tanto in fretta come ci si aspetterebbe e non basterà semplicemente richiedere all’Italia che ci inviino la pensione detassata.

Prima di tutto il pensionato dovrà essere in possesso della residenza anagrafica alle Canarie, Nie verde (inclusa la residenza fiscale), avere un conto corrente dove far spostare la pensione, essere iscritto all’Aire (Anagrafe Italiano Residenti all’Estero) e dovrà passare almeno 6 mesi e un giorno nel territorio Spagnolo. Inoltre dovrà anche avere l’assistenza sanitaria nel nuovo paese di residenza, nella guida gratuita che trovi di seguito troverai maggiori informazioni.

#—2—#

Dopo che l’Agenzia Tributaria Spagnola ha certificato la residenza fiscale allora è possibile far richiesta all’Inps per ricevere la pensione lorda: si chiama detassazione o defiscalizzazione della pensione.

I passaggi prima di arrivare alla conclusione sono ben specifici e bisogna prestare attenzione a non saltare o invertirli, il rischio sarebbe quello di ritardare tutto il processo e passare all’anno seguente, con conseguente perdita dell’equivalente di un anno di Irpef versato. Quindi massima attenzione in questa fase.

Se pensi di trasferirti alle Canarie, per dare una cambio radicale alla tua vita, anche dal punto di vista economico, è importante che tu conosca la realtá del territorio, renderti conto di persona di come funzionano le cose qui. Potrebbe quindi esserti utile un viaggio esplorativo che ti permetta di capire realmente tutti i meccanismi. Nel report gratuito che trovi di seguito troverai maggiori informazioni.

#—8—#

Pensionati Ex Inpdap

Il pensionato che ricade in questa categoria, purtroppo non potrà ricevere la pensione lorda dall’Italia. Per i pensionati ex dipendenti statali al momento non è possibile richiedere la detassazione della pensione, ma sicuramente possono usufruire dei grandi vantaggi fiscali che si hanno al momento della dichiarazione dei redditi qualora iniziassero a produrre dei redditi qui alle Canarie. Anche in questo caso, come per i pensionati Inps, anche il pensionato Ex Inpdap dovrà avere la residenza fiscale per poter fare la dichiarazione dei redditi.

Pensione di invalidità

Chi percepisce una pensione d’nvalidità deve informarsi bene presso l’ente erogatore della pensione poiché non tutte le pensioni di questo tipo si possono percepire se si risiede in un altro paese e non tutte le pensioni al lordo, anzi il rischio è proprio quello di perdere l’ammortizzatore sociale. Quindi prestare molta attenzione se si fa parte di questa categoria di pensionati. Questa categoria di pensione varia da persona a persona e, specialmente se di tipo non contributivo, potrebbe non essere erogata. Meglio quindi informarsi preventivamente presso l’ufficio erogatore di appartenenza.

La pensione di inabilità

Differenza tra domicilio sociale e domicilio fiscale?

Cos’è il domicilio sociale?

“Il luogo in cui si trova il centro della sua effettiva amministrazione e gestione, o dove si trova la sua principale struttura o operazione”.

Cos’è il domicilio fiscale?

“l’ubicazione del contribuente nei suoi rapporti con l’amministrazione tributaria”

Quali sono le regole per determinare il domicilio fiscale?

- Se fanno business in Canarie / Spagna attraverso delle sedi o stabili organizzazioni sul suolo Canario / Spagnolo eseguendo anche la gestione amministrativa e la direzione delle loro attività in Spagna.

Attenzione: nel caso in cui la sede del domicilio fiscale non possa essere stabilita secondo i criteri precedenti, prevarrà quella in cui è situato il valore più elevato dei capitali immobilizzati.

- Quando ottengono entrate derivate da beni immobili, all’indirizzo fiscale del rappresentante e, oppure all’indirizzo degli immobili stessi su suolo Spagnolo.

- Nei restanti casi, presso il domicilio fiscale del rappresentante o, in mancanza, presso il comune e le varie parti responsabili.

Cosa è il domicilio commerciale?

Nelle fatture di una società Canaria che indirizzo deve figurare?

Agevolazioni fiscali Canarie

Aliquote IRPEF canarie

Meno tasse sulla persona fisica, aliquote IRPEF Canarie:

Troppo spesso mi viene chiesto: quali sono le aliquote IRPEF canarie?

Voglio calcolarmi quanto sarà la pensione alle Canarie, oppure voglio confrontare le tasse canarie con quelle Italiane, voglio calcolare il costo della vita prima di decidere di trasferirmi.

Mi spiace ma queste persone continuano a pensare in “italiano” e sbagliano tutto!

Si possono fare grossi errori provando a valutare le aliquote IRPEF Canarie con la cultura italiana.

Se ti dicessi che fino a 17.000 euro paghi 11,50% di IRPEF diresti che è poco o molto rispetto all’Italia?

Io direi moltissimo, ma le aliquote IRPEF vanno intese nella cornice economica canaria che prevede numerosissimi sgravi fiscali.

La base imponibile sulla quale calcolare le tasse che pagherai qui viene “depurata” da numerosissimi deduzioni che in Italia non esistono nemmeno.

Dopo aver dedotto tutto quello che c’è da dedurre, allora è possibile applicare l’aliquota riportata sotto. Scoprirai che si applicano molte agevolazioni fiscali.

Circa il 95,72% delle dichiarazioni di persone fisiche alle Canarie sono negative (il che significa che riceveranno soldi invece che pagarli).

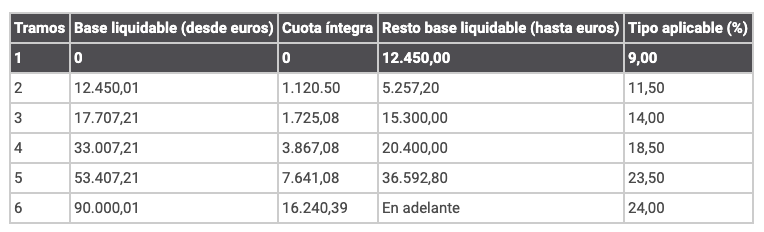

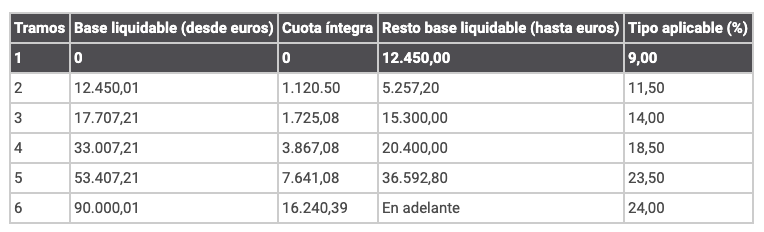

Qui trovi le aliquote IRPEF che sono comunque proporzionali:

Una breve spiegazione di come si legge ma attenzione, perché poi arriveranno le sorprese…

Sui primi 12.450 euro si fissa un aliquota IRPEF del 9%, poi fino a 17.707,21 pagherai 1.120,50 euro (il 9% dei primi 12.450 più 11,50% sui restanti).

Andando fino a 90.000 euro pagherai 7.641,08 (aliquota mista sui primi 53.407,21 + il 23,50% di 36.592,80).

Sorpassando la soglia dei 90.000 pagherai 16.240,39 (aliquota mista dei primi 90.000 euro + il 24,00% della differenza tra quanto percepisci di netto e 90.000).

Ma se vuoi sapere esattamente quante poche tasse pagheresti alle Canarie lo puoi fare attraverso uno studio personalizzato tasse basato sui tuoi dati specifici. Viene elaborato da un commercialista canario che si appoggia al sistema nazionale tributario per fare un calcolo preciso.

Un esempio pratico di come verrà applicata l’aliquota:

Base liquidabile generale: € 20.000

La sezione corrispondente a una base imponibile generale di € 20.000 è compresa tra € 17.707,21 e € 33,007,21:

Ai primi € 17.707,21 corrisponde ad un aliquota di € 1.725,08.

Per i restanti € 2.292,79 (che sarebbe il risultato di € 20.000 – € 17.707,21), si applicherà la tariffa applicabile per la sezione: € 2,292,79 x 14% = € 320,99.

Questo vuol dire che si pagherà: € 1.725,08 + € 320,99 = € 2,046,07.

Le aliquote IRPEF canarie fino a qui potrebbero apparire come poco vantaggiose e le tasse canarie sembrerebbero non così distanti da quelle italiane.

Ma il bello è che esistono sgravi fiscali esagerati che abbassano tantissimo l’imponibile. Anche per chi vuole fare impresa la fiscalità canaria è vantaggiosissima.

Se sei un imprenditore, troverai maggiori informazioni nella guida gratuita che trovi di seguito:

#—1—#

Cito ad esempio un caso reale:

Una recente dichiarazione per 18.014,52 euro annui netti che come spese ha solo un piano di accumuli pensionistici di 450 euro al mese, alla fine è risultata negativa, ovvero deve ricevere dall’agenzia delle entrate canaria €8,12.

Ma come è possibile? Se avessimo considerato solo le aliquote IRPEF Canarie saremmo arrivati ad immaginarlo?

-

- Sapevi che se alle Canarie nasce un figlio sgravi € 300 dalla dichiarazione;

- Se hai un figlio che studia su un’altra isola dell’arcipelago sgravi € 1700;

- Una famiglia sgrava € 5141 solo per il fatto che deve mangiare…;

- Sgravi altri € 1980 per ogni figlio minore di 13 anni (solo per il fatto che deve mangiare…);

- € 1500 di sgravi per ogni figlio a carico che abbia più di 15 anni (solo per il fatto che deve mangiare);

- Se hai almeno 3 figli diventi famiglia numerosa ed accedi ad ulteriori sgravi;

- Puoi decidere se presentare la dichiarazione separata per coniuge oppure unita, a seconda di come più ti convenga;

- Hai più di 65 anni e lavori? Vengono applicate riduzioni doppie rispetto a normali lavoratori (“prolongaciòn de la vida laboral”);

- I costi del mutuo relativi alla casa li puoi scaricare se ci vivi (prima casa) ma anche se è necessario spostarti di casa alla ricerca di lavoro (esempio su altra isola);

- Se fai donazioni le puoi dedurre;

- Se guadagni meno di € 28.000 NETTI / anno e stai pagando un affitto, tra governo autonomo delle Canarie e governo statale ti scontano fino a 800 euro dalle imposte;

- Se hai un coniuge a carico consideri l’imponibile tra i 2 coniugi e scendi quindi di aliquota IRPEF.

Il mio caso personale:

Io stesso lo scorso anno ho pagato di IRPEF l’equivalente del 6,1% avendo una base imponibile di 30.029,00 euro. Com’è possibile? Hai capito l’importanza di fare uno studio personalizzato tasse redatto sulla tua reale situazione persona fatto sui tuoi propri e personali numeri.

Insomma, questo per dire basta a chi continua a preoccuparsi chiedendosi quanto “esattamente” riceverò di pensione alle Canarie o quanto pagherò di tasse alle Canarie…

Come ho già detto vivere alle Canarie sarebbe da prendere in considerazione anche se fosse più costoso che in Italia, visti gli enormi benefici di salute e qualità di vita che ne conseguono. Se pensi che per te risparmiare tasse sia un argomento importante e decisivo per programmare il tuo trasferimento, organizza un viaggio per capire come potrebbe essere il tuo nuovo stile di vita. Trovi ulteriori informazioni nel seguente report:

#—110—#

Spero avrai capito che le tasse alle Canarie sono estremamente più basse che in Italia.

Nonostante le aliquote IRPEF siano comparabili con quelle del bel paese, non riuscirai a fare un calcolo esatto da solo basandoti solo sui numeri. Sbaglieresti clamorosamente.

Avrai capito che potendoci applicare tante detrazioni, il calcolo va fatto bene per essere attendibile, metà dell’imponibile verrà imputato alla quota autonomica e l’altra metà alla quota statale, insomma va visto da un professionista.

Marco Misto

Residenza fiscale alle canarie per pensionati e non solo: i vantaggi

Spesso ci chiedono: pagherei meno tasse se vivessi alle Canarie ?

Hai mai pensato: “In Italia sto pagando troppe tasse”, “se fossi all’estero pagherei di meno e mi godrei di più la vita”. Se l’hai fatto, sei in buona compagnia: anche io l’ho fatto più volte e non a caso ho la residenza fiscale alle Canarie.

Ma quali sono i vantaggi per trasferire la tua residenza fiscale alle Canarie?

Iniziamo col dire che spostare la residenza fiscale, al contrario di quanto pensi, non è solo una cosa utile ai pensionati. Anche i lavoratori dipendenti e gli imprenditori hanno molti vantaggi.

Qui ti spiego le differenze per le diverse categorie di persone:

residenza fiscale alle Canarie per pensionati:

se sei un pensionato INPS o ti manca poco per andare in pensione, sarai entusiasta di sapere che il tuo assegno può essere defiscalizzato. Cosa vuol dire? Che le tasse che pagheresti sulla tua meritata pensione verranno in parte “scontate” per effetto delle differenti fasce di tassazione tra Canarie e Italia, permettendoti di percepire qui alle Canarie la pensione “lorda”.

Questo vuol dire che non dovrai pagare l’Irpef in Italia, ma lo verserai nel tuo nuovo comune di residenza e in base agli scaglioni corrispondenti all’importo della tua pensione.

Questo può fare una grossa differenza sul bilancio annuale, visto che le tasse alle Canarie sono più basse rispetto all’Italia. Ti invito a leggere un altro articolo che trovi qui.

Ma commetteresti un errore se volessi calcorare tu quanto sará la tua pensione in base alle aliquote Irpef canarie. Solo un professionista canario, che ha accesso al sistema tributario, potrá darti un numero certo e corretto, facendo uno studio personalizzato basandosi sui tuoi dati specifici.

Questo vuol dire che nel momento in cui abbiamo dimostrato che vivi qui a tutti gli effetti, rispettando quindi tutti i requisiti richiesti, potremo presentare all’agenzia delle entrate la tua richiesta di residenza fiscale, per ricevere sul tuo conto corrente, la pensione lorda anzichè netta. Questo a motivato molti pensionati che si sono rivolti a noi per trasferire la loro residenza fiscale alle Canarie e ricevere la loro pensione defiscalizzata.

Mentre se sei un pensionato ex INPDAP, ad oggi non è possibile ricevere la tua pensione lorda, cioé ottenere la defiscalizzazione. Sono comunque tanti i vantaggi che avresti nel decidere di trasferire la tua residenza anagrafica alle Canarie. Ti rimando alla testimonianza di un pensionato ex INPDAP che ci spiega proprio questi vantaggi.

residenza fiscale alle Canarie per i lavoratori:

anche per questa categoria di persone ci sono agevolazioni. Ma l’esperienza lavorativa non sarebbe positiva se si rimane fiscalmente legati all’Italia. Oltre alle ritenute che giustamente avrai nel paese in cui hai lavorato, ti troverai anche a dover pagare le tasse in Italia su quello che hai guadagnato.

Se decidi di vivere alle Canarie perché continuare a pagare le tasse in Italia? Perché non svincolarti definitivamente? Credo sia conveniente chiudere con la situazione passata e affrontare la nuova esperienza lavorativa nel migliore dei modi.

#—3—#

residenza fiscale alle Canarie per imprenditori:

Per gli imprenditori i vantaggi si fanno davvero molto molto interessanti. Se amministrate in maniera saggia le vostre risorse in alcuni casi “rischierete” di trovarvi “a credito”… Cosa vuol dire? Per esempio che a fine anno, dopo aver fatto tutte le dichiarazioni e pagato diligentemente le vostre tasse, se saprete sfruttare appieno le risorse del Ref canario, potreste ritrovarvi a ricevere un rimborso.

Per capire la potenza di questo sistema fiscale, basti pensare che l’ex presidente del Gobierno de Canarias Fernando Clavijo, un anno fa è stato invitato negli stati uniti d’America a spiegare i vantaggi fiscali Canari a 200 imprese americane e 50 imprese multinazionali.

Inoltre lo stesso presidente fu invitato a Londra in un vertice anglo tedesco dove si presentarono i forti vantaggi previsti dal Ref Canario potendo pagare veramente pochissime tasse.

Quindi se vuoi creare impresa alle Canarie devi sapere che la fiscalitá è veramente molto interessante e per questo ti rimando ad un altro articolo che trovi qui.

In alcuni casi imprenditori italiani rimangono a vivere in italia, mentre la loro impresa, creata alle Canarie si svuluppa sia in tema di business che dal punto di vista fiscale, agevolandosi del sopra citato Ref canario. Vale la pena informarsi per capirne bene tutti i benefici.

#—1—#

In definitiva è possibile pagare pochissime tasse alle Canarie grazie quindi al Ref Canario e grazie al fatto di aver richiesto e ottenuto la residenza fiscale alle Canarie, che tu sia un imprenditore, un pensionato o un lavoratore dipendente.

Marco Misto

Residenza Canarie tasse canarie – Residenza Italiana tasse italiane

RESIDENZA CANARIE:

Spesso sento commenti di utenti riguardo la residenza alle Canarie e percepisco che la confondono con la residenza fiscale. Sono due cose ben distinte:

La residenza anagrafica non implica che pagherai le tasse alle Canarie

Dobbiamo introdurre il concetto di residenza fiscale. Un errore in questo ambito potrebbe costare il 50% del tuo reddito prodotto all’estero; perché? Il fatto di essere residente alle Canarie non significa aver acquisito la residenza fiscale e questo ti porterebbe a pagare le tasse in Italia. Cosa che mi auguro non avvenga se realmente non è quello che desideri che accada.

#—108—#

Andiamo a vedere cosa s’intende per residenza fiscale:

Si considerano residenti in Italia “le persone che per la maggior parte del periodo d’imposta sono iscritte nelle anagrafi della popolazione residente, o hanno nel territorio dello Stato il domicilio o la residenza ai sensi del codice civile” (arti. 2, comma 2 Testo unico imposte sui redditi, approvato con DPR 22/12/ 1986, n. 917) (TUIR).

Il conseguimento della residenza alle Canarie viene raggiunto solo dopo aver verificato che la persona fisica abbia soddisfatto il requisito temporale di permanenza ovvero che tu sia a vivere alle Canarie per almeno 6 mesi e 1 giorno, e può essere accertato solo alla fine dell’anno solare. Dovrai quindi considerare un trasferimento per insediarti nel territorio spagnolo, nello specifico canario.

#—5—#

I soggetti obbligati al monitoraggio della residenza fiscale (le persone fisiche, gli enti non commerciali e le società semplici e i soggetti equiparati) devono essere residenti in Italia, mentre se costituisci una società canaria sarà la stessa a essere residente alle Canarie in quanto figura giuridica.

L’amministratore, invece, in quanto persona fisica potrà essere oppure no residente alle Canarie. Nel caso di non essere residente fiscalmente alle Canarie, nel momento in cui otterrai dei benefici dalla tua società (dividendi o busta paga) ci sarà l’obbligo di versare le tasse all’agenzia delle entrate italiana.

Come figurare residente fiscale in Spagna e pagare le tasse alle Canarie?

Attenzione perché potresti vederti negata la residenza fiscale se non soddisfi una delle ipotesi di cui sotto, anche se ti sei cancellato dalle liste anagrafiche italiane e sei iscritto all’Aire.

Le ipotesi che vengono prese in considerazione per stabilire se hai la residenza fiscale alle Canarie sono:

- Persone iscritte all’anagrafe della popolazione residente per la maggior parte del periodo d’imposta;

- soggetti non iscritti nelle anagrafi della popolazione residente, che hanno nello Stato il domicilio (inteso come il luogo in cui una persona ha stabilito la sede principale dei suoi affari e interessi anche di carattere affettivo familiare) per la maggior parte del periodo d’imposta;

- soggetti non iscritti nelle anagrafi della popolazione residente, che hanno nello Stato italiano la residenza (inteso come il luogo in cui la persona ha la dimora abituale) per la maggior parte del periodo d’imposta.

Viene inoltre considerato il centro d’interesse famigliare e patrimoniale per determinare l’attribuzione della residenza: ovvero se hai affetti / famigliari in Italia e tu hai residenza qui (a livello anagrafico) e hai il tuo centro predominante patrimoniale in Italia, non verrai considerato fiscalmente residente alle Canarie

Queste che abbiamo appena citato, sono solo alcune “pillole” d’informazione relativa al mondo fiscale delle Canarie; come avrai capito ci sono tanti altri elementi da conoscere come spesso si domandano moltissimi nostri lettori.

#—6—#

Ovviamente per ottenere la residenza alle Canarie, sarà anche necessario fare l’iscrizione all’AIRE.

Tale iscrizione potrai farla online, accedendo al portale dei servizi consolari esteri collegato con Madrid, o direttamente nei consolati italiani presenti sulle isole Canarie dove il servizio sia previsto. Per i nostri clienti abbiamo un servizio di ottenimento residenza Anagrafica che include tra le varie cose anche proprio l’ottenimento dell’iscrizione all’AIRE.

Alcuni elementi che aiutano a dimostrare la residenza fiscale alle Canarie sono:

- Prendere dimora abituale (per almeno 6 mesi e un giorno alle Canarie)

- dimostrare l’iscrizione a scuole Canarie dei propri figli

- La presenza sul territorio canario di tutto il nucleo famigliare

- Lavorare alle Canarie in maniera continuativa e con carattere di stabilità

- Preferibilmente acquisto di un immobile residenziale

- Fornire fatture del pagamento corrente elettricità, telefono etc…

- Eventuale iscrizione in liste elettorali Canarie

- l’assenza di unità immobiliari in Italia o di atti di donazione, compravendita, costituzione di società

- la movimentazione a qualsiasi titolo di somme di danaro o di altre attività finanziarie nel Paese estero da e per l’Italia;

- l’eventuale iscrizione nelle liste elettorali del paese d’immigrazione

Quindi presta molta attenzione nel momento in cui farai tutti i documenti relativi a un trasferimento alle Canarie ( NIE bianco Nie verde empadronamiento iscrizione aire etc.) perché non saranno sufficienti per farti pagare le tasse alle Canarie.

#—106—#

Immagina se per errore dovessi versare le imposte in Italia ove la pressione fiscale è molto più elevata che alle Canarie, il tuo nuovo business potrebbe non stare più in piedi e perderesti il sogno di poter vivere alle Canarie facendo impresa “sana” come fino a qualche decennio fa era possibile fare anche in Italia.

Presta quindi molta attenzione a come ti muovi con la burocrazia. Contattaci se hai bisogno di maggiori informazioni.